KD指標

用於判斷金融產品在當前價格與一段時間內價格波動範圍的動量,從而提供判斷市場趨勢走向的方向。KD指標主要是兩條線組成,分別是K值(快線)和 D值(慢線)。

K值和D值是KD指標的主要組成部分,它們共同作用於市場分析,提供了超買和超賣的信號。

KD指標的原理是建基於,市場的價格並非始終呈直線上升或下降,而是在一定的波動範圍內波動。

- 當價格上漲到一定程度時,可能會出現超買情況,意味著市場可能會出現回調或下跌;

- 相反,當價格下跌到一定程度時,可能會出現超賣情況,表明市場可能會出現反彈或上漲。

了解KD指標的基本簡介後,接下來我們就要去了解關於KD線怎麼看,如何透過KD指標的公式而計算出KD值,以及更多關於KD指標的知識。

KD指標原理

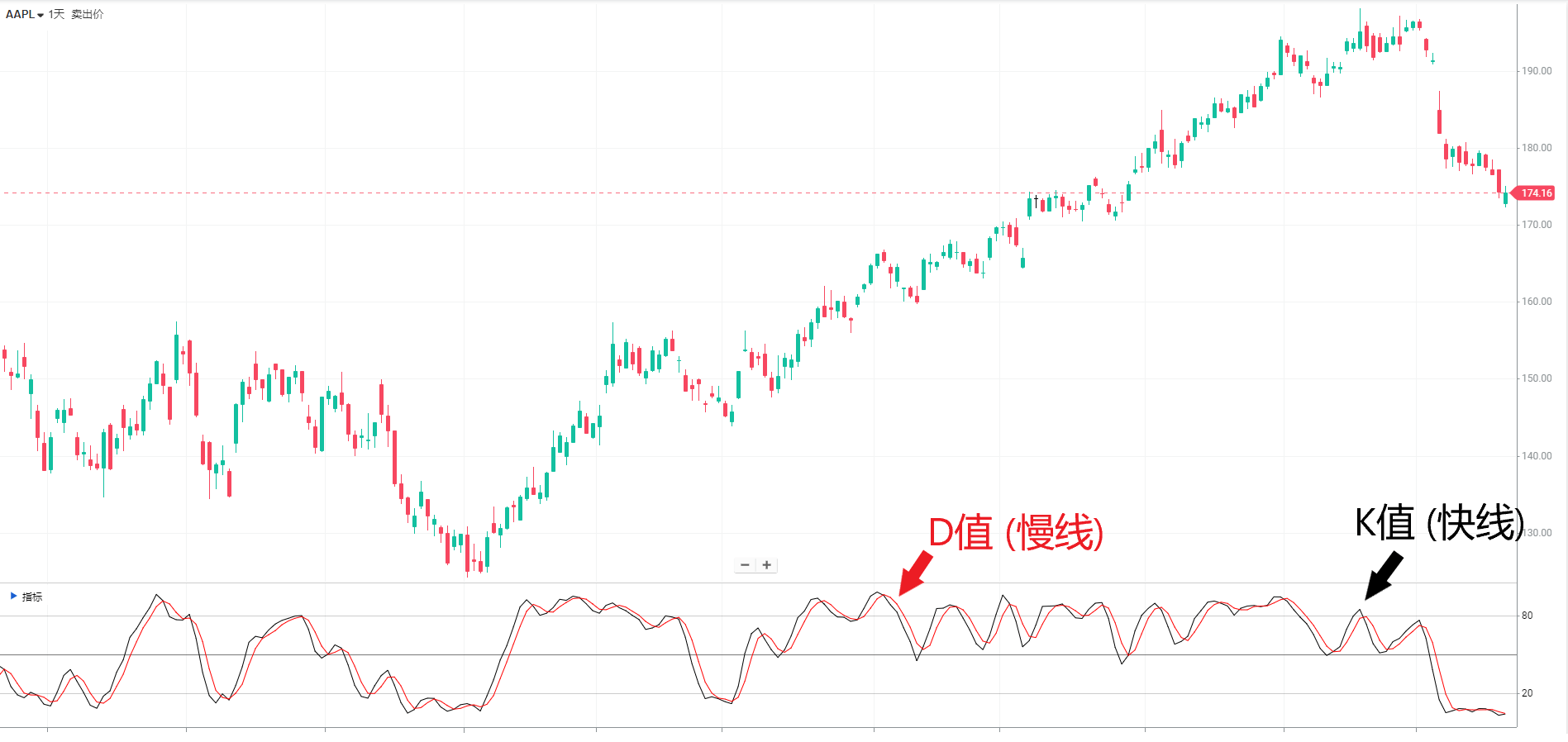

首先,先讓我們了解一下KD線的面貌和其計算公式的原理。下圖為KD線的示例圖:

我們以ThinkTrader交易平臺提供的KD指標來示例,我們可以輕易地加入KD指標進入我們的K線圖中,也可以看到KD線顏色所代表的數據:

- 黑色線 – K 值(快線);

- 紅色線 – D 值(慢線)。

那樣到底KD值是什麼呢?而K值和D值又有什麼區別?接下來透過一個對比會讓我們對KD值了解更多。

|

K值(快線) |

快速平均值 |

衡量當日的收盤價相對於過去一段時間內的最高價和最低價處於什麼位置。 |

|

D值(慢線) |

慢速平均值 |

K線的平均值。 |

想像一下你在14天裡每天都在不同的價格買了一樣東西,第一天最便宜,最後一天最貴。今天的收盤價就像今天你又買了一樣東西的價格。

- K值就是用來看今天這個價格是不是接近14天裡最便宜的,還是接近最貴的。

- D值就是你在這那麼多天買的價格的平均線。

透過上述的講解,我們可以了解什麼是K值,D值所代表的意思。

超買超賣區域分析

KD指標能幫助投資者確認市場的主要趨勢。

- 當K值(快線)在D值(慢線)之上並持續上升時,這可能會是一種上升趨勢;

- 當K值(快線)在D值(慢線)之下並持續下降時,這可能會是一種下降趨勢。

但是,當快慢線(KD值)超越一段區域時,將會被定位超買或超賣,因此投資者可以透過此信息而做出投資判斷。

當然,我們要理解何時為超買或超賣是需要以下圖表來做判斷:

|

K值與D值 |

≥ 80 |

超買 |

需要注意為賣出的信號 |

|

≤ 20 |

超賣 |

需要注意為買入的信號 |

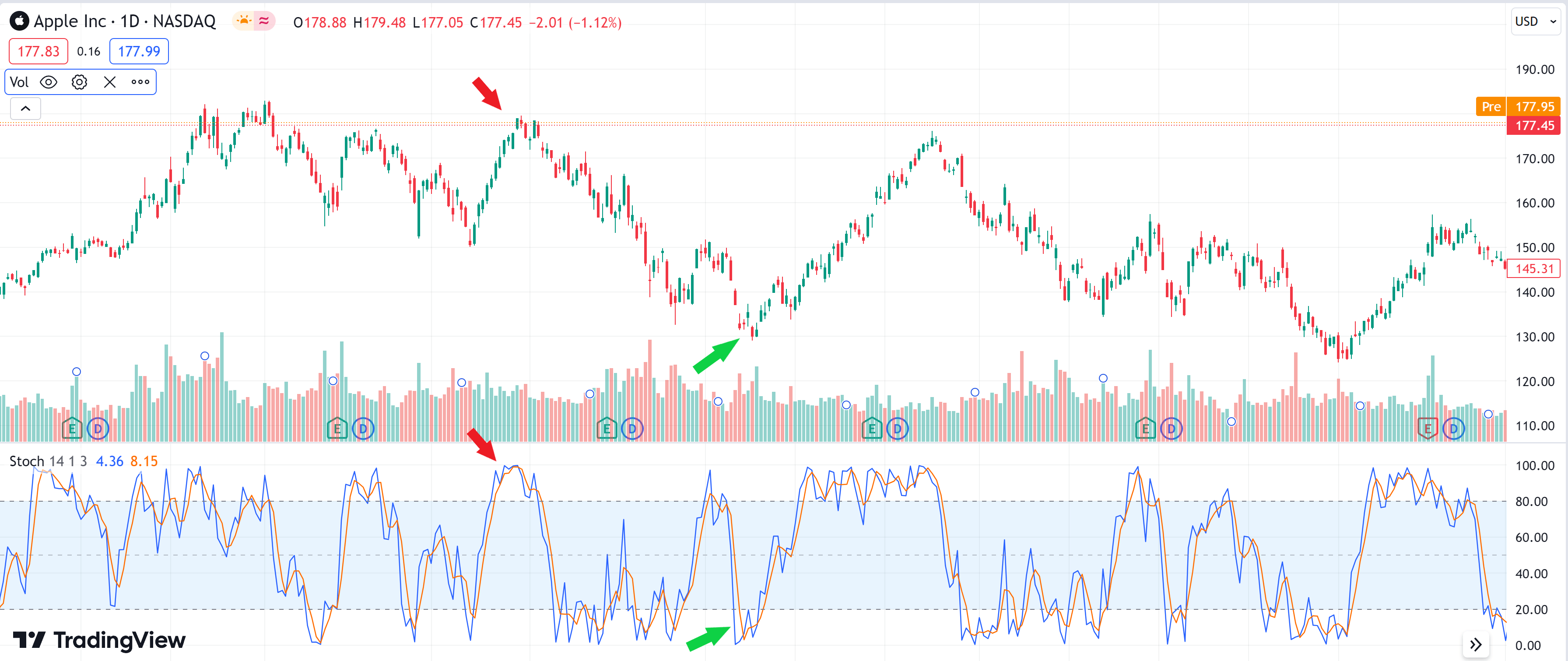

透過上方的圖表中,我們可以看到紅色箭頭位置顯示了當KD值超過80時,代表著當前的趨勢屬於超買了,也能算是一個賣出的機會;而股價也呈現下滑走向。

而青色箭頭位置顯示出當KD小於20時,代表著當前的趨勢屬於超賣,也算是一個買入的機會;而股價也

逐漸上漲。

5.2 KD交叉

顧名思義,交叉是代表著快線與慢線的交叉點,因為K線與D線所代表的都是快速與慢速的數據,因此當交叉發生時,這代表著既有的趨勢相對於過去將發生改變。

接下來就是了解交叉的種類了:

5.2.1 KD 黃金交叉

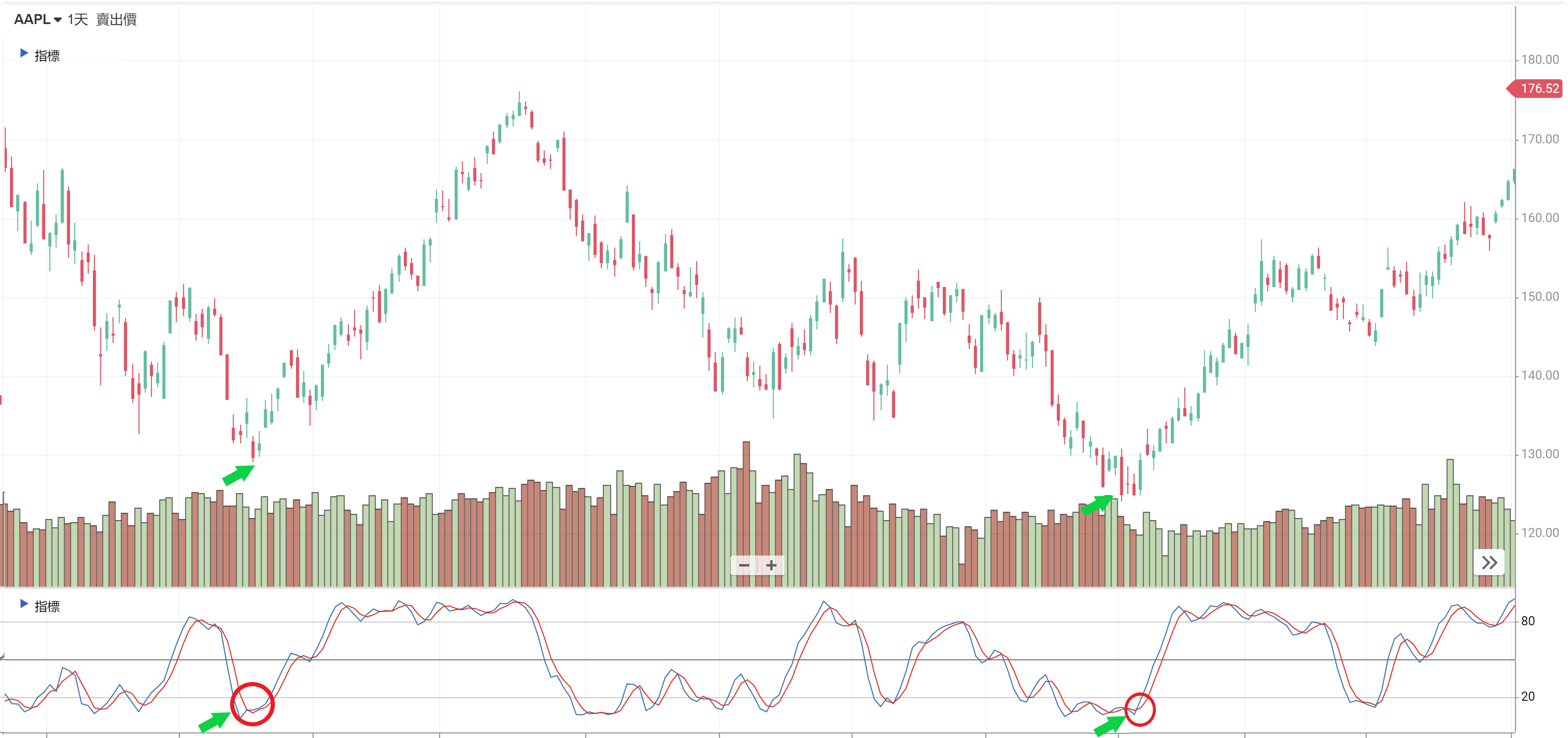

當KD線在超賣區域時 (≤20) ,K線向上穿越D線,這個就是KD線黃金交叉。

因為K線是快速平均線,而D線是慢速平均線,因此當黃金交叉發生時也暗示著短期趨勢向上突破長期趨勢。

透過上方的圖表中,我們可以看到紅圈標誌顯示了當KD值低過20時,在超賣區域內,出現KD線黃金交叉,股價也逐漸開始反彈。

5.2.2 KD 死亡交叉

當KD線在超買區域時 (≥80) ,K線向下穿越D線,這個就是死亡交叉。

透過上方的圖表中,我們可以看到紅圈標誌顯示了當KD值高過80時,在超買區域內,出現KD線死亡交叉,股價也隨著回落。

5.3 KD 背離程式

KD指標背離是指價格走勢和KD指標之間出現的不一致性。為何會有這個現象呢?

背離的原理是基於價格和動能之間的相互關係。簡單來說就是市場參與者的情緒對趨勢的看法產生了變化,參與者可能覺得該金融產品價不配位。

KD背離有分為兩種背離:

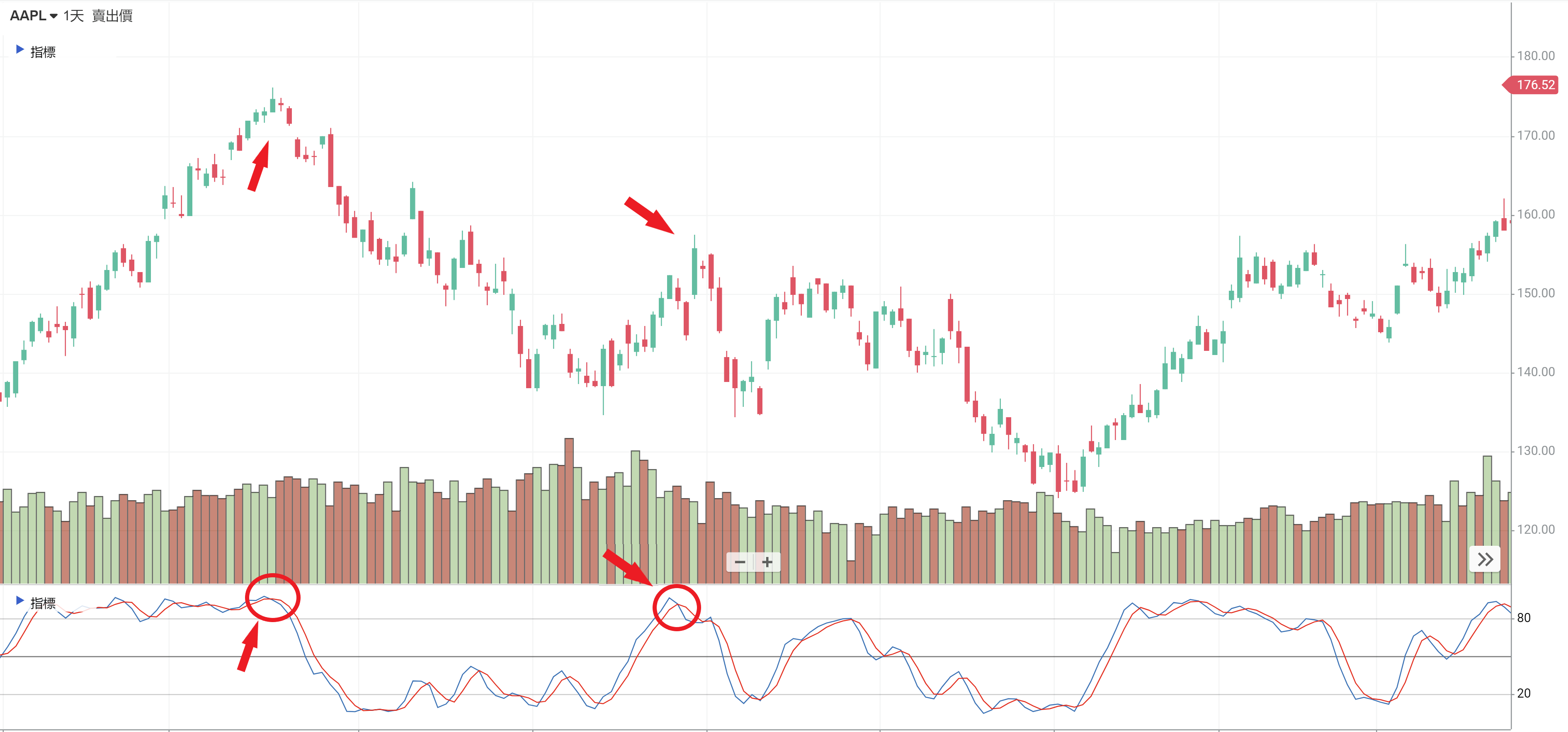

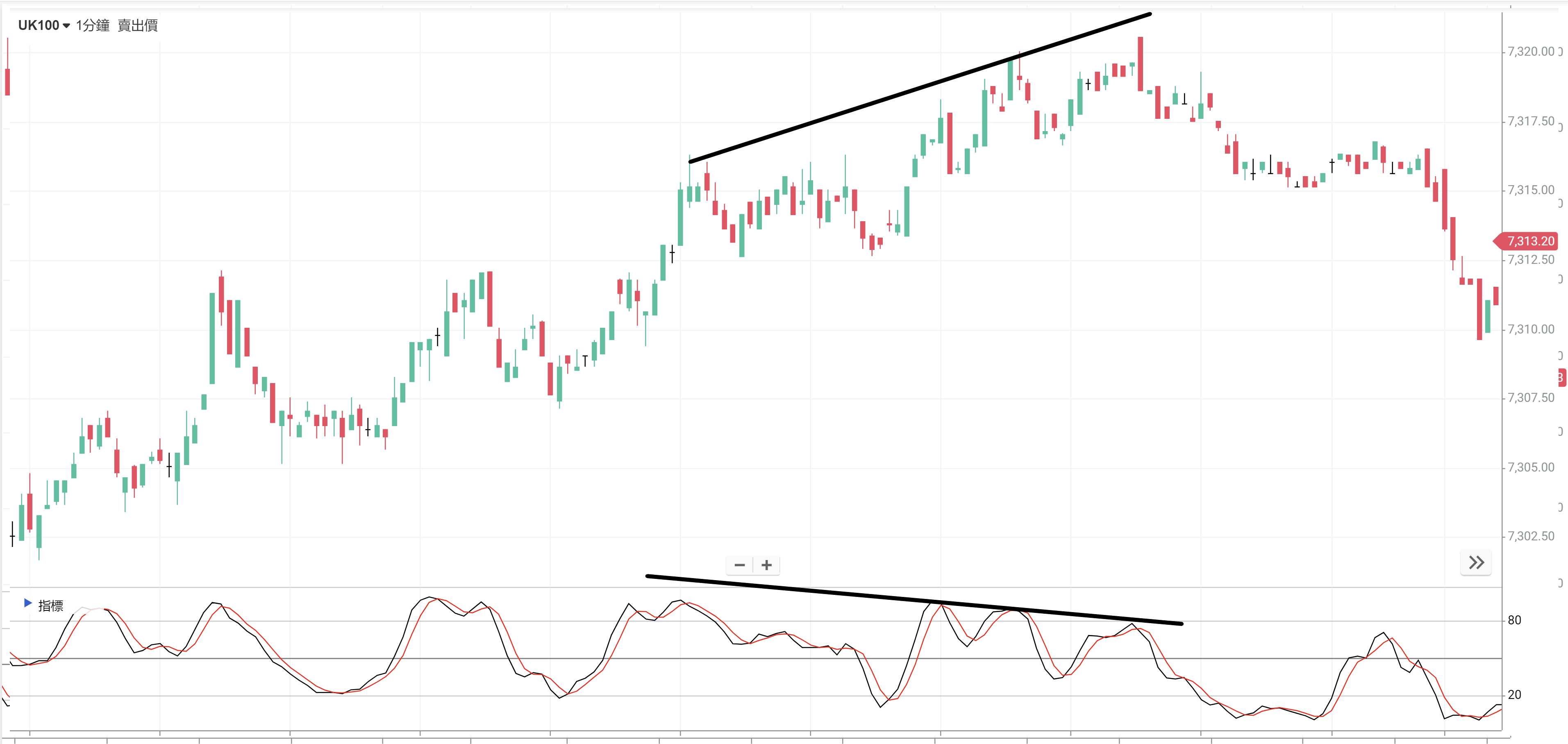

5.3.1 KD 高檔背離

KD 高檔背離也被稱為KD頂背離,當價格走勢上升,但是KD指標的高點漸漸地下降,這是一個潛在的下跌信號。

就如上圖中以黑線為標記的高位背離,這意味著價格上漲勢頭減弱,隨之出現價格反轉向下滑。

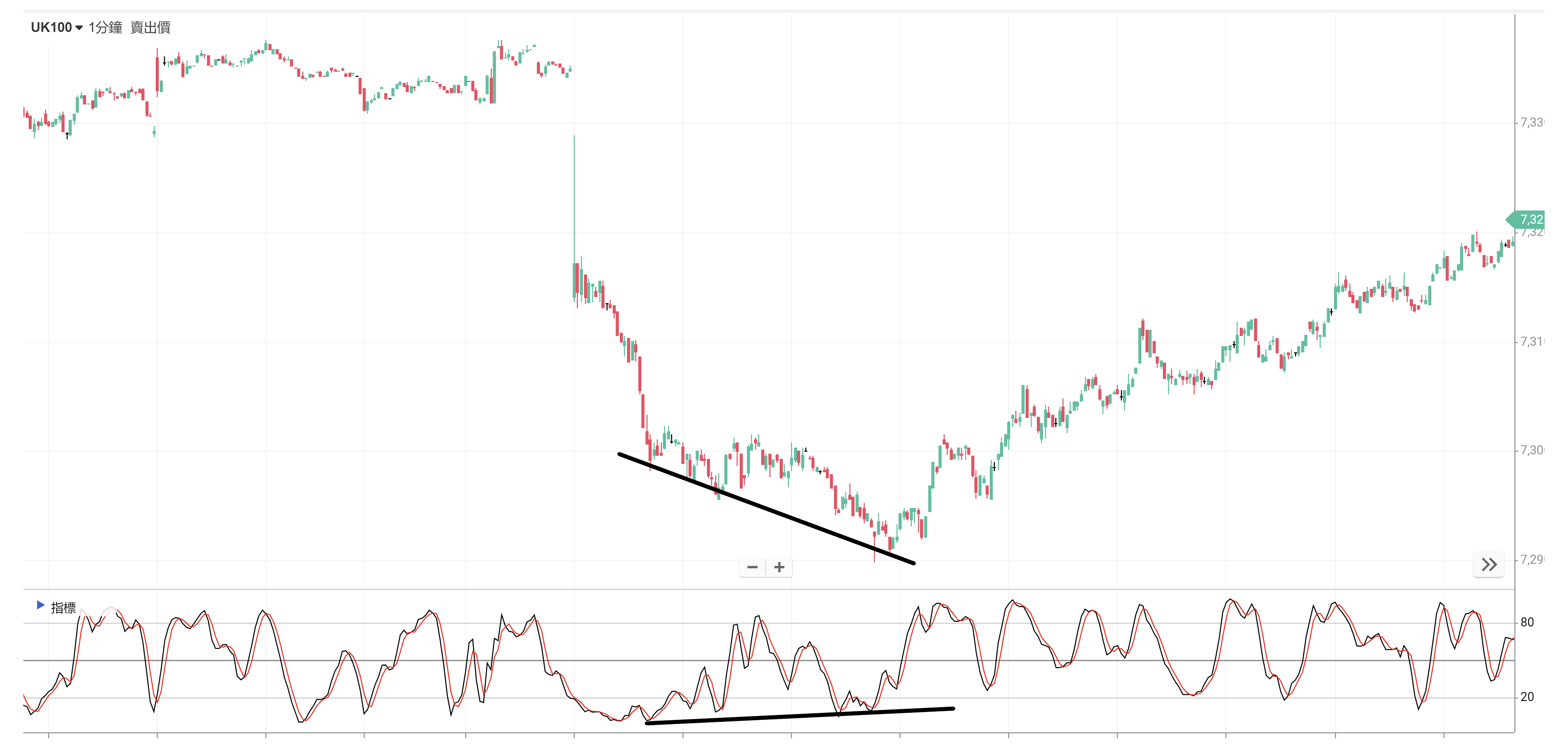

5.3.2 KD 低檔背離

KD 低檔背離也被稱為KD底背離,當價格走勢下跌,但是KD指標卻不斷形成較高的低點,這是一個潛在的上升信號。

就如上圖中以黑線為標記的高位背離,這這暗示著價格下跌勢頭減弱,隨之可以看到價格反轉向上升。

雖然背離並不是絕對的買入或賣出信號,可是這是一個提示潛在的趨勢轉折,要加以配合其他的指標來確認趨勢的轉向與入場點。

一、KD指標怎麼看?

KD指標是技術分析最常見的指標之一, KD指標是由K和D兩個指標組成,又被稱為隨機指標,最主要的用途是呈現股價一段時間內的強弱趨勢,而K被稱作「快線」、D被稱作「慢線」,大家可以先記住,兩者的差別主要在於「K值對於今天當前股價的敏感度相較D值高」,先來看看KD指標怎麼看?主要有2個用途:

1. 用KD比率來判斷股價超買、超賣

2. 用KD交叉來判斷股價向上、向下的關鍵轉折點

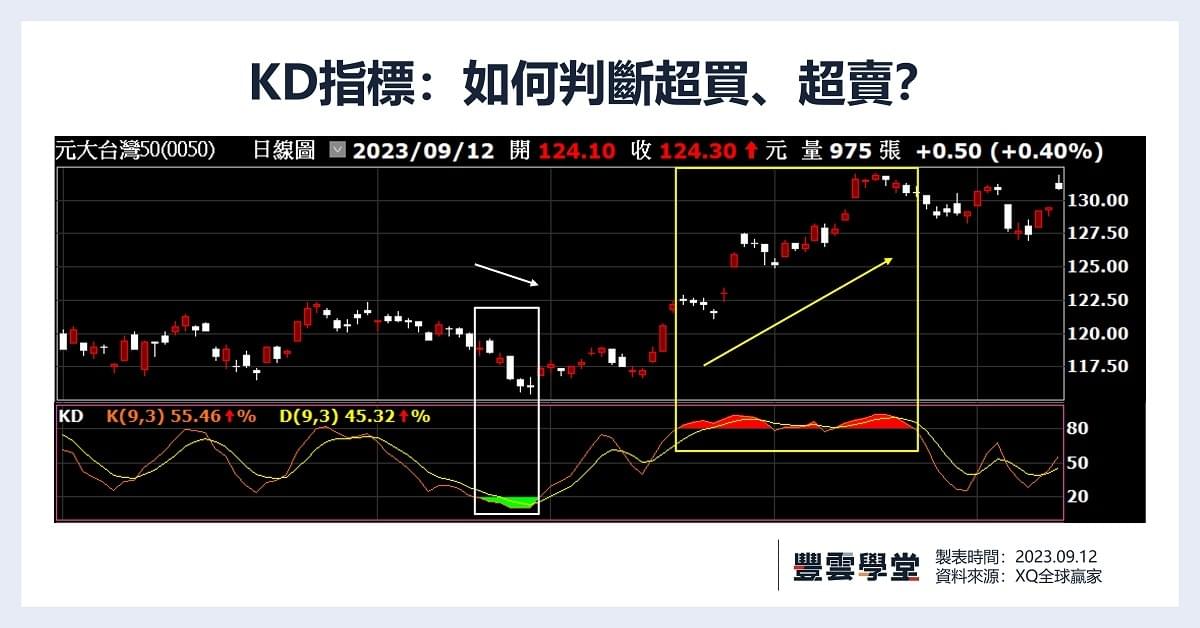

二、KD指標用法1:判斷股價超買、超賣

大家學技術分析,最重要的就是想知道如何實戰,因此我們直接用台股歷史最悠久的ETF 0050 作為範例,來看看KD指標如何判斷股價超買、超賣。

KD指標會以比率的方式來呈現,區間為0 ~ 100:

1. KD值>80:超買區,股價現階段偏強勢,可能繼續保持上漲▲

2. KD值<20:超賣區,股價現階段偏弱勢,可能繼續保持下跌▼

這兩個比率已經被市場公認,從下圖的0050 KD值範例可以清楚看到,KD值<20底色綠色的區塊,對照股價呈現一路下跌趨勢;反之KD值>80底色紅色的區塊,對照股價呈現一路上漲趨勢。由於K值對當前股價較敏感,因此通常K值符合這個比率即可觀察。

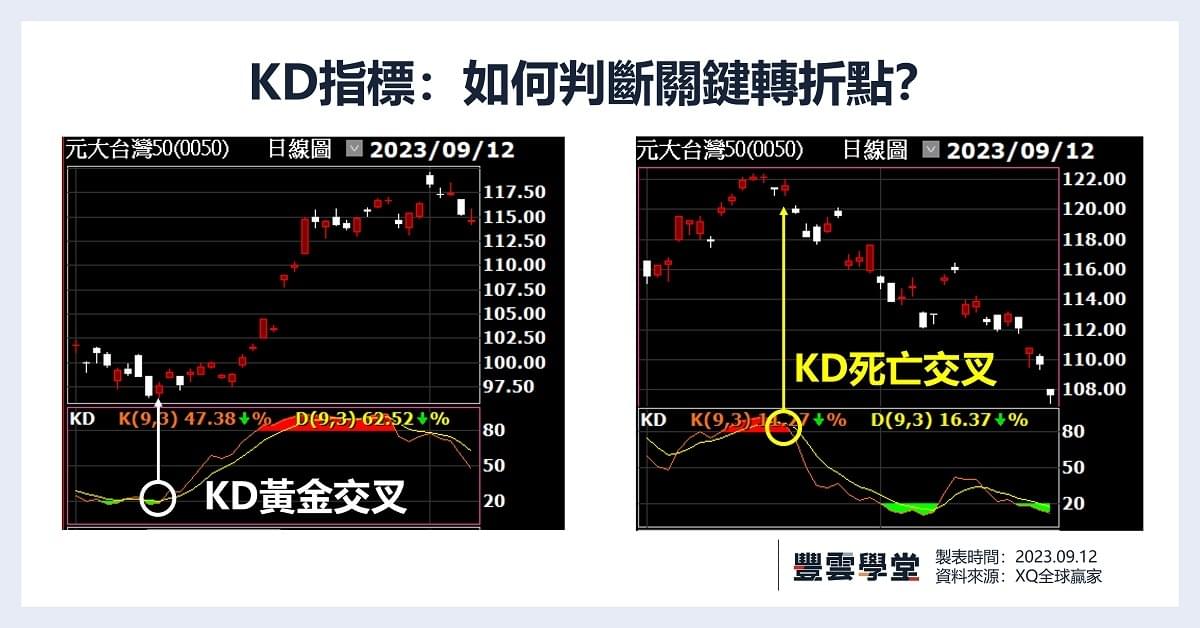

三、KD指標用法2:判斷股價關鍵轉折點

KD指標的第一個用法,呈現了強者恆強、弱者恆弱的趨勢,但大家可能會問:股價會漲到什麼時候?

因此KD指標另一個常見用法就是交叉,分為2種:

1. KD黃金交叉:當K從低檔向上突破D值,股價可能轉折向上▲

2. KD死亡交叉:當K從高檔向下跌破D值,股價可能轉折向下▼

從下圖的0050範例可以看到,當左圖KD黃金交叉的第一天,剛好是股價從約98元起漲到約115元關鍵點;反之,當右圖KD死亡交叉的第一天,剛好是股價從約121元起跌到約108元的關鍵點。

五、總結:KD指標使用注意事項與缺點

一. KD指標第1個使用時機:

透過KD的比例位階,判斷股價股價關鍵轉折點。

1. KD黃金交叉:當K從低檔向上突破D值,股價可能轉折向上▲

2. KD死亡交叉:當K從高檔向下跌破D值,股價可能轉折向下▼

二. KD指標第2個使用時機:

透過KD交叉判斷股價股價關鍵轉折點。

1. KD黃金交叉:當K從低檔向上突破D值,股價可能轉折向上▲

2. KD死亡交叉:當K從高檔向下跌破D值,股價可能轉折向下▼

三. KD指標鈍化缺點:

KD指標在股價一直上漲或下跌的時候會失靈,因為如果一直持續上漲,那代表一段特定時間的高低點都相似,因此KD指標公式的分母與分子每天也都會相似,導致「KD指標很難反應過去一段時間高低點位置的狀況」,因此會一直維持在高檔>80或低檔<20的情況。

但大家也不用太擔心,KD指標仍可參考,因為有一派認為KD指標鈍化,僅是代表股價極端強勢或弱勢的現象。

留言列表

留言列表

{{ article.title }}

{{ article.title }}